人生の中で最も大きな買い物と言われているものは、何といっても住宅の購入でしょう。

購入時には住宅ローンを組むのが一般的ですが、借入期間が最長で35年のものが多く、長期間にわたるにもかかわらず、内容については金融機関や不動産会社にお任せという方も多いのではないでしょうか。

返済のためには、継続した安定収入が必要となるのはもちろんですが、返済期間が長ければ長いほどその総返済額は大きく、利息の負担も増えることにも注意が必要です。

借りられる金額=返済できる金額と安易に考えず、月々いくらなら無理なく返済ができるのか、ライフプランを考慮して返済計画を立て、住宅ローンを組むことが大切でしょう。

まずは住宅ローンのしくみを理解し、賢く利用できる優遇制度についてご説明します。

住宅ローンの金利

住宅ローンを選ぶ上で大変重要なのが金利です。

それぞれの特色をよく理解せずに、なんとなく金利が低そうだからといった選び方ではなく、しっかりと内容を理解するのがポイントです。

住宅ローンに使われる金利には「全期間固定金利型」「固定金利期間選択型」「変動金利型」の3種類があります。ご自身のライフプランに合った金利タイプを選べるよう、それぞれのメリット・デメリットを知り選択しましょう。

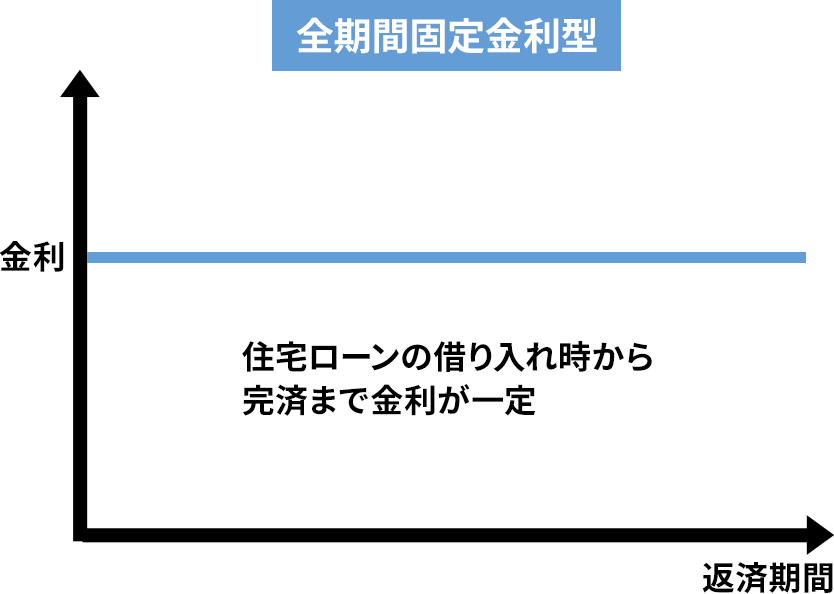

全期間固定金利型

住宅ローンを組んだ当初から完済までの金利が固定されるタイプで、代表的なものには民間金融機関と住宅金融支援機構が提携して提供する「フラット」があります。

借り入れ時の金利が全返済期間に適用されるため、借り入れ時に金利と返済金額が確定します。返済期間で一番長いものは、長期優良住宅を取得すると利用できる「フラット50」で、こちらは最長50年の全期間固定金利型となり、借り入れ後に市場金利が上がっても金利が変わらず、計画的に住宅ローンを返済することができます。

固定金利期間選択型

固定金利型、変動金利型それぞれのメリットを生かし、両方を組み合わせて利用するタイプで、‟当初3年間は金利〇%”というように、設定された期間内以降は金利が変わります。一般的には固定金利期間が短いほど金利は低くなります。

固定金利期間中は返済額を確定することが可能ですが、その後は改めてその時点での金利で固定金利期間選択型もしくは変動金利型を選択することになりますので、全期間固定金利型に比べて借り入れ時に将来にわたる返済金額が確定できず、返済計画が立てにくくなります。

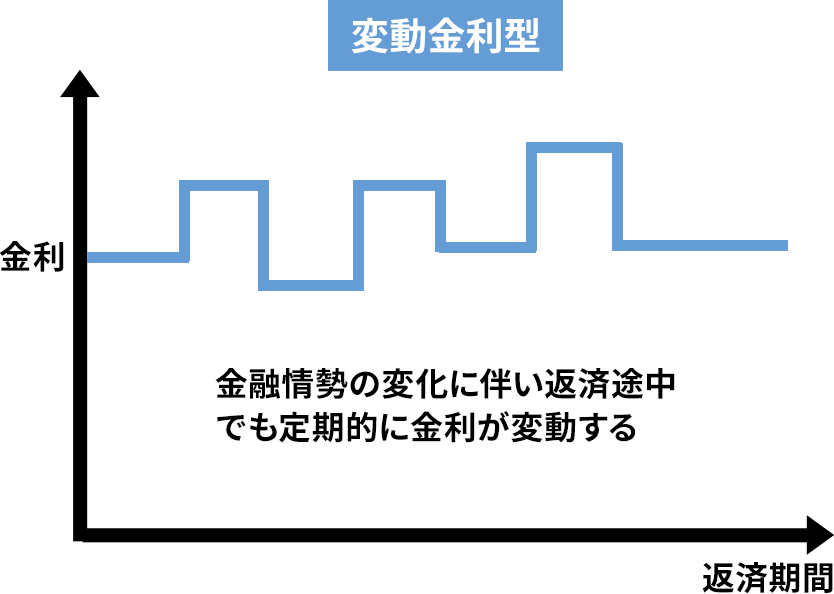

変動金利型

住宅ローンの返済期間中で、市場金利に合わせて半年ごとに金利が変動するタイプです。

固定金利型に比べて、金利の低い商品が多いと言えます。住宅ローン返済開始後に市場金利が下がった場合は、住宅ローンの金利も下がり、返済負担が減ることもあるため、場合によっては変動金利型のほうが固定金利期間選択型よりメリットになることもあります。

ただし、将来の市場金利を予測することは難しく、変動金利型での住宅ローンの総返済額は未知数となるため、生活設計が立てにくくなり要注意と言えます。

メリット

- 借り入れ後に金利が上昇しても、完済まで借り入れ時の金利を基に、返済額が確定できる

- 借り入れ時に返済期間全体の返済計画が確定するので、不安要素が限定的

デメリット

- 借り入れ後に金利が低下しても返済額が減ることはない

メリット

- 固定金利期間中は返済額を確定できる

- 固定期間終了後は変動金利型を選択できるので、固定期間終了後に金利が低下すると、返済額が減少する

デメリット

- 固定期間終了後に金利が上昇すると、返済額が増加する

- 借り入れ時に、固定金利期間終了後の返済額が確定しないため、返済計画が立てにくい

メリット

- 借り入れ後に金利が低下すると、返済額が減少する

- 借り入れ時は固定金利型よりも金利が低い住宅ローン商品が多い

デメリット

- 借り入れ後に金利が上昇すると、返済額が増加する

- 借り入れ時に将来の返済額が確定しないため、返済計画が立てにくい

- 借り入れ後に金利が大幅上昇した場合、未払利息が発生する可能性がある

変動金利の見直しルール

金融機関が独自に設定する店頭金利(基準金利、表面金利)は、特に金融市場の需要と供給によって変動するプライムレートによって上下し、住宅ローンの変動金利はほぼ短期プライムレートの変動に連動しています。

経済がインフレ傾向になってくると金利も上昇し、特に動金利型はキャンペーンや融資条件などによって優遇されることが多く、すべてを適用した一番低い金利を適用金利(表示金利)として表示されることが多いと言えます。

これから借り入れする場合の金利は多くの金融機関では毎月更新され、すでに借り入れしている住宅ローンの金利は毎年4月1日と10月1日の半年ごとに見直しが行われます。

また、変動金利は日々大きく動きがあるように思われがちですが、急な金利上昇により月々の返済に大きな変化が起こらないよう、ルールが設けられています。

変動金利型の種類としては、半年ごとに金利の見直しをする点は共通ですが、返済額が5年ごとに改定され、その変動幅はそれまでの返済額の125%までに抑えるように設定されるというものです。ただし、このルールを適用しない銀行ローンもあるので借り入れの際に確認が必要です。

住宅ローンの返済方法

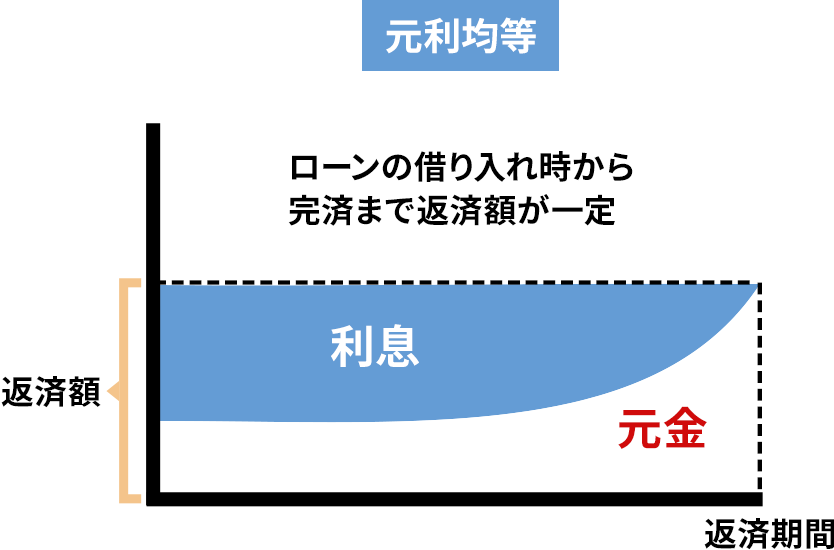

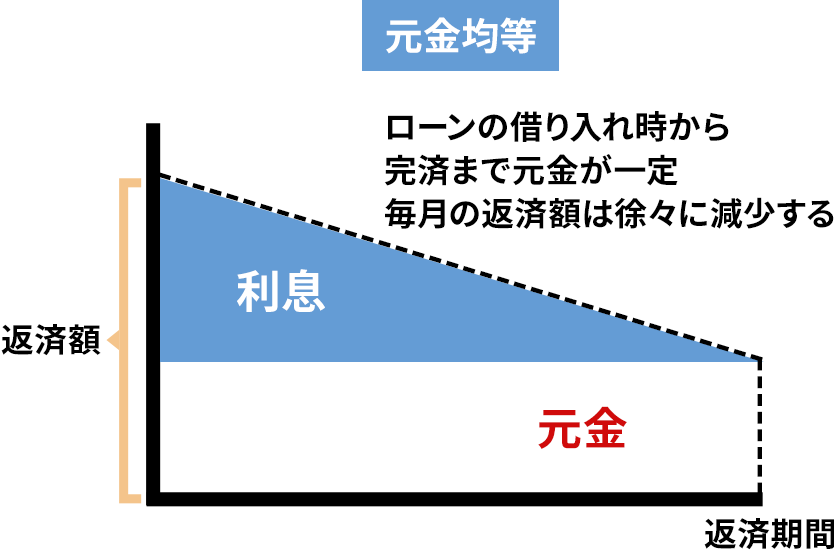

住宅ローンの返済方法には元利均等返済と元金均等返済という2つの種類があります。

元利均等返済は、元金と利息で構成される毎月の返済額が、完済時まで一定額にとなる返済方法です。一方、元金均等返済は、毎月の返済額に占める元金を均等にして、残った元金に対して利息額を上乗せしていく返済方法です。

借り入れ期間が同じなら、元利均等返済より、元金均等返済のほうが、総返済額は少なくなりますが、返済当初は月々の返済額が高くなるので、どちらを選ぶかはよく考えて選択したいところです。

返済方法を理解した上で、変動金利型を選択して元利均等返済で返済していく場合の5年ごとの見直しルールと返済見直し125%ルールについて理解しておきましょう。

返済額5年ごとの見直しルールと返済見直し125%ルール

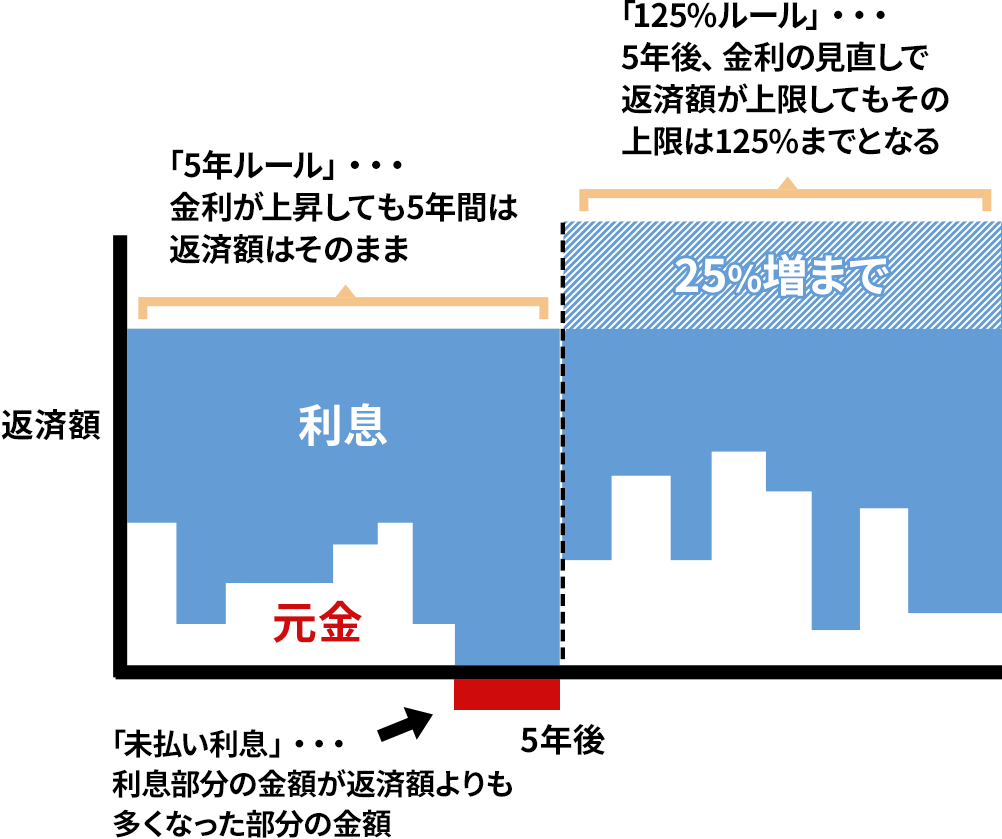

変動金利型は半年ごとに金利の見直しが行われますが、その都度返済額が変更になるわけではなく、5年間は同じ返済額のままという5年ルールがあります。

このルールでは、金利が上昇した場合には、返済内訳の元金返済額を減らすことで、返済額を同額に保つことができます。

一見とてもありがたいルールではありますが、落とし穴もあります。

もし金利が上昇した場合は利息が増え、予定通りに元金が減らなくなります。

金利がさらに上昇を続け、利息額が毎月の返済額を超えてしまうと「未払い利息」が発生する可能性もあります。たまった未払い利息は最後にまとめて支払わなければなりません。

5年ルールで5年間は同じ返済額のままでも、その後見直しされて、返済額が大きく増加してしまう不安があります。その場合に直前の返済額の125%までを上限とするという125%ルールがあります。どれだけ金利が上昇しても125%が上限ですので、返済のリスクは下がるとも言えます。しかし、ここでも125%を超えた利息が未払い利息として残ってしまうというリスクがあります。

変動金利型を選択して元利均等返済で返済していく場合には、これらについてきちんと理解をした上で借り入れする必要があるでしょう。

住宅ローンの優遇制度

さまざまな環境の変化により、景気に影響が出たり、雇用の先行きが不透明になったりなどの問題が起こると、住宅購入も手控えられるようになる場合が多いでしょう。

住宅購入の手控えということは、建設、不動産、リフォーム、金融、家電などの小売り、引っ越し等々、さまざまな方面への影響が大きいと言えます。

国の政策は、長く新築住宅への支援をしてきましたが、世界的に環境への配慮を重視するという方向性もあり、耐震構造や省エネなどの要件を満たし長期的に住むことができる優良住宅や、中古住宅に対するリフォーム、リノベーションなどにも支援を厚くする傾向にもあります。実際に住宅ローンでの優遇金利にはどのようなものがあるのでしょうか。

住宅ローン【フラット35】の優遇金利

以下の優遇金利は、一定の基準を満たす場合に対象となりますので、ご自身が対象になるかどうかはホームページ等で確認しましょう。

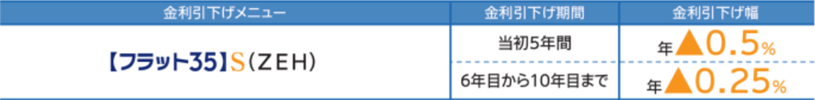

①【フラット35】S(ZEH)

期間:2024年3月31日までの申込受付分に適用

【フラット35】S(ZEH)とはZEH(ネット・ゼロ・エネルギー・ハウス)水準の住宅を取得する場合において、フラット35の借入金利を一定期間引き下げる制度となっています。このZEHとは、外皮の断熱性能等の向上と、高効率な設備システムの導入で、エネルギー消費量の収支がゼロとなることを目指した住宅のことを言います。

こちらを利用することで「フラット35」の借入金利を当初5年間において年0.5%、6年目から10年目まで年0.5%引き下げることが可能となります。

さらに【フラット35】S(ZEH)の利用対象住宅が長期優良住宅の場合、併用利用で当初10年間年▲0.5%の金利引下げとなります。

ただし【フラット35】Sは年間の予算が決まっており、予算額に達したところで受付が締め切りになるので新しい情報を確認しましょう。

②【フラット35】リノベ

期間:2024年3月31日までの申込受付分に適用

フラット35】リノベとは、中古住宅の購入や一定の要件を満たすリフォームを実施する場合の借入金利を一定期間引き下げる制度です。

「中古住宅を購入後に自らリフォームを行う場合(リフォーム一体タイプ)」と「住宅事業者がリフォームを行った中古住宅を購入する場合(買取再販タイプ)」があります。

金利の引き下げ期間は、当初10年間において年0.5%引き下げる金利Aプランと年0.25%引き下げる金利Bプランがあります。【フラット35】リノベは、【フラット35】地域連携型または【フラット35】地方移住支援型と併用することができます。

のことこちらも当初10年間の金利を引き下げる金利Aプランと当初5年間引き下げの金利Bプランがあります。また2021年1月の物件検査(事前確認)申請分から、リフォーム工事費の要件を導入するとともに、金利Bプランの要件を緩和する予定となっています。詳しくはホームページを確認してみましょう。

③【フラット35】地域連携型

期間:2024年3月31日までの申込受付分に適用

「フラット35」の地域連携型とは、子育て世帯や地方移住者等に対する積極的な取組を行なっている地方公共団体と住宅金融支援機構が連携し、地方公共団体による住宅取得の補助金交付などの財政的支援とあわせて、借入金利を一定期間引き下げる制度となっています。地域連携型には「子育て支援・空き家対策」と「地域活性化」があります。

「子育て支援・空き家対策」制度は「フラット35」の借入金利を当初10年間、0.25%引き下げる制度となり、「地域活性化」制度は当初5年間、0.25%引き下げる制度になっております。

まとめ

上記のほかにも、住宅購入を促進する住宅ローン減税などの優遇制度があります。

住宅ローン減税制度

個人が住宅ローン等を利用して、自分が住むためのマイホームの新築、取得または増改築等を行った場合、年末のローン残高の0.7%を所得税(一部、翌年の住民税)から最大13年間控除する制度です。

2024・2025年に新築住宅に入居する場合の建築確認については、2024年1月以降に確認を受けた新築住宅について、原則として省エネ基準に適合する必要があります。

その他必要な要件を満たしているかどうかについては、国土交通省のホームページでご確認ください。

経済・社会環境はさまざまな要因により変化期を迎え、それにより個々のライフプランや仕事の取り組み方なども大きく変わってきているのではないでしょうか。

長期的な視点とタイミングを考えて、賢い選択ができるようにより良い情報を集めていきましょう。

執筆者

山田健介

FPplants株式会社 代表取締役社長

住宅メーカーから金融機関を経て「お客さまにお金の正しい知識や情報をお伝えしたい」という思いからFPによるサービスを行う会社を設立。現在は全国のFPを教育する傍ら、執筆、セミナーを行う。特にライフプラン作成、住宅、保険に関する相談を得意とする。

※掲載の情報は2023年11月現在のものです。内容は変わる場合がございますので、ご了承ください。